Блог им. guccislash |💊 Промомед. Как дела у компании после выхода на IPO?

- 08 октября 2024, 10:06

- |

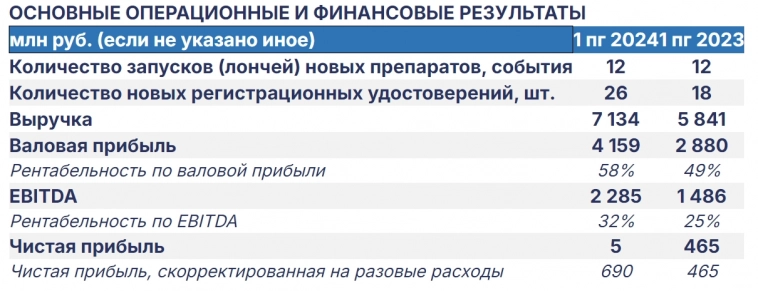

Дорогие подписчики, сегодня возвращаемся к традиционной рубрике обзоров и в этот раз под прицелом Промомед — ведущая инновационная биофармацевтическая компания, которая относительно недавно вышла на IPO и на прошлой неделе порадовала инвесторов хорошим ралли. Давайте взглянем на состояние компании после выхода на рынок и в этом нам помогут финансовые результаты за I полугодие 2024 года:

— Выручка: 7,1 млрд руб (+22% г/г)

— Валовая прибыль: 4,1 млрд руб (+44% г/г)

— EBITDA: 2,2 млрд руб (+54% г/г)

— Чистая прибыль: 5 млн руб (-91,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 1П2024 Промомед продемонстрировал уверенный рост по всем ключевым показателям за исключением чистой прибыли. Выручка опередила темп роста фармацевтического рынка (22% против 14%), что обусловлено расширением продуктового портфеля и ростом объемов продаж лекарственных препаратов в Эндокринологии и Онкологии. В свою очередь валовая прибыль выросла на 44% г/г благодаря сохранению средней себестоимости за единицу продукции и выполненной программы модернизации производственных мощностей. EBITDA же росла опережающими темпами +54% г/г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. guccislash |❌ VK. Почему не стоит покупать бумаги этого IT-шника

- 03 октября 2024, 09:58

- |

Дорогие подписчики, в сегодняшнем обзоре мы рассмотрим пожалуй одного из наиболее проблемных IT-шников отечественного рынка, а именно VK. IT-холдинг является крупнейшим в России и работает в сегментах онлайн-рекламы, ММО игр, а также социальных сервисов. VK имеет репутацию неэффективного игрока и несмотря на всеобщую известность несет убытки. Давайте разберемся в том, а почему же так происходит и традиционно начнем с финансовых результатов в 1П2024:

— Выручка: 70,2 млрд руб (+23% г/г)

— Скорр. EBITDA: -691 млн руб (против 3,9 млрд руб. прибыли г/г)

— Скорр. Чистая прибыль: -24,6 млрд руб (против убытка 11,3 млрд руб г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Единственным позитивным моментом в финансовых результатах VK можно назвать положительную динамику по общей выручке группы, которая в 1П2024 выросла на 23% г/г — до 70,2 млрд руб, что обусловлено ростом выручки от онлайн-рекламы на +20% г/г, а также ростом по ключевым сегментам бизнеса:

( Читать дальше )

Блог им. guccislash |📈📉 АФК Система. Стоит ли ожидать очередного ралли?

- 02 октября 2024, 10:13

- |

Друзья, сегодня на обзоре АФК Система — российская публичная инвестиционная компания с диверсифицированным портфелем активов. Бумаги Системы оказались одними из тех, кто больше всего пострадал во время коррекции и на текущий момент показывают снижение около -47% от майских локальных максимумов. Давайте взглянем на финансовую отчетность компании за 2к2024 и порассуждаем на тему того, а возможно ли очередное ралли в бумагах за счёт драйвера IPO дочерних компаний:

— Выручка: 302,1 млрд руб (+24,3% г/г)

— Скорр. OIBDA: 91,8 млрд руб (+26,8% г/г)

— Чистая прибыль: 2,9 млрд руб (+38% г/г)

— Чистый долг: 256,5 млрд руб (-4,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Во втором квартале 2024 года Система показала примерно такие же темпы роста по выручке, что и в первом, +24,3% г/г. Позитивный вклад в динамику результатов 2к2024 внесли публичные/непубличные активы компании:

— Телеком (МТС): +26,7 млрд руб;

— Девелоперский (Эталон): +15,8 млрд руб;

( Читать дальше )

Блог им. guccislash |🏦 Т-Банк. Результаты радуют

- 26 сентября 2024, 09:51

- |

Друзья, сегодняшний обзор хочу посвятить одной из наиболее перспективных компаний банковского сектора РФ — Т-Банку. Во время вчерашних торгов акции банка устремились вверх на фоне роста чистой прибыли по РСБУ за 8 месяцев на 30% г/г и в целом Т-Банк демонстрирует хорошую динамику по финансовым результатам, которая ранее была отражена в отчетности по МСФО за II квартал 2024 года:

— Выручка: 193,4 млрд руб (+72% г/г)

— Чистый процентный доход: 77,7 млрд руб (+45% г/г)

— Чистый комиссионный доход: 24 млрд руб (+45% г/г)

— Чистая прибыль: 23,5 млрд руб (+15% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В отчетном периоде Т-Банк продемонстрировал рост по основным ключевым показателям. Выручка увеличилась на 72% г/г, также продолжили расти ЧПД и ЧКД, оба на 45% г/г. А чистая прибыль прибавила 15% г/г, при рентабельности капитала (ROE) в 32,7%. В свою очередь, кредитный портфель группы вырос на 9% — до 1,2 трлн руб.

📈 Общее количество клиентов выросло до 44 млн человек, а число клиентов, использующих продукты и сервисы группы превысили отметку в 30 млн человек.

( Читать дальше )

Блог им. guccislash |⛽️ Газпром. Возрождение легенды?

- 25 сентября 2024, 09:46

- |

Дорогие подписчики, уже как второй день подряд акции Газпрома демонстрируют стремительный рост и прибавили порядка 13%. Конечно же, не обошлось без информационного сопровождения, а именно того, что по информации Bloomberg с 2025 года Газпрому снизят налоги. Давайте разберемся со всем по порядку, а для начала взглянем на финансовые результаты компании за I полугодие 2024 года:

— Выручка: 5,1 трлн руб (+23,7% г/г)

— EBITDA: 1,5 трлн руб (+30,7% г/г)

— Чистая прибыль: 1,1 трлн руб (+252% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Как видно по ключевым финансовым показателям, результаты Газпрома демонстрируют неплохое восстановление. Выручка увеличилась на 23,7% г/г за счёт продаж сырой нефти, финансовые доходы компании вышли из убыточного состояния, что в конечном итоге сказалось на существенном росте чистой прибыли на 252% г/г. В формировании хороших финансовых результатах во многом помогла «Сахалинской Энергии», которая поспособствовала росту экспортных поставок Газпрома на +1,2% г/г.

( Читать дальше )

Блог им. guccislash |⚡HeadHunter. Оценка перспектив после возобновления торгов

- 24 сентября 2024, 09:58

- |

Друзья, уже 26 сентября HeadHunter возобновит торги на Московской Бирже после долгожданной редомициляции. Напомню, что компания является крупнейшей в России по направлению онлайн-рекрутмента. Для начала предлагаю взглянуть на результаты за I полугодие 2024 года:

— Выручка: 18,4 млрд руб (+46,5% г/г)

— Скорр. EBITDA: 10,7 млрд руб (+49,8% г/г)

— Скорр. Чистая прибыль: 10,5 млрд руб (+103,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Если говорить о цифрах, то у компании всё более чем отлично. HeadHunter выступает монополистом в сфере рекрутмента с колоссальной долей рынка в районе 50%, что позволяет компании генерировать сверхприбыль в условиях низкой безработицы. Как результат, высокие темпы роста по всем ключевым финансовым показателям и отличные перспективы в последующих периодах.

✅ Одним из ключевых моментов в данном кейсе являются дивиденды. Менеджмент компании оценивает суммарную выплату дивидендов после переезда в 35 млрд руб., что предполагает 17,7% дивдоходности к текущей цене или около 700 рублей дивидендов на одну акцию. При этом, в будущем компания намерена выплачивать порядка 75-100% чистой прибыли в качестве дивидендов.

( Читать дальше )

Блог им. guccislash |💻 Элемент. Как обстоят дела у новичка рынка после IPO?

- 23 сентября 2024, 06:54

- |

Дорогие подписчики, новую торговую неделю хотел бы начать с обзора результатов компании Элемент, которая является одной из крупнейших разработчиков и производителей электроники, а также лидером в области микроэлектроники в России. Три месяца назад компания вышла на IPO, а в конце августа представила отчетность за I полугодие 2024 года. Взглянем на ключевые показатели:

— Выручка: 19,8 млрд руб (+29% г/г)

— EBITDA: 5,6 млрд руб (+20% г/г)

— Чистая прибыль: 3,8 млрд руб (+13% г/г)

— Рентабельность по EBITDA: 28,2%

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В целом, отчетный период для Элемента выдался довольно неплохим. Выручка и EBITDA показали рост на 29% и 20% соответственно. Выручка по основному сегменту бизнеса (электронная компонента) составил 32%. Чистая прибыль в свою очередь показала скромный прирост всего на 13% г/г, что обусловлено:

— подорожанием сырья;

— расходами на заработную плату;

— ростом себестоимости.

❗️ Капитальные затраты выросли вдвое и составили 5,2 млрд руб.

( Читать дальше )

Блог им. guccislash |🏠 Ставка растет, Самолет падает

- 19 сентября 2024, 09:46

- |

Сегодняшний обзор хочу посвятить лидеру сектора девелоперов — Самолету, акции которого с начала майской коррекции потеряли в цене порядка 50%, а в момент отскока по всему рынку продолжают отрицательную динамику. Давайте взглянем на то, как обстоят дела с финансовой составляющей компании и всё ли сейчас так плохо. Традиционно переходим к финансовым результатам за I полугодие 2024 года:

— Выручка: 170,8 млрд руб (+69% г/г)

— Валовая прибыль: 61,8 млрд руб (+78% г/г)

— Скорр. EBITDA: 53,5 млрд руб (+62% г/г)

— Чистая прибыль: 4,7 млрд руб (-49% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Начнем с позитива. За счёт увеличения объемов реализации недвижимости Самолету удалось добиться рекордного показателя выручки в 170,8 млрд руб (+69% г/г), а также нарастить скорректированную EBITDA до рекордных 53,5 млрд руб (+62% г/г).

📉 При этом чистая прибыль компании показала существенное снижение на 49% г/г и составила 4,7 млрд руб, что обусловлено существенным ростом финансовых расходов до 39,4 млрд руб., в частности процентных расходов по долговым обязательствам, которые были взяты под высокую ставку.

( Читать дальше )

Блог им. guccislash |💎 Алроса. Есть ли идея в добытчике алмазов?

- 17 сентября 2024, 09:57

- |

В сегодняшнем обзоре коснемся алмазодобывающей отрасли и её ключевого представителя в лице Алросы, которая является крупнейшей алмазодобывающей компанией, а также мировым лидером по объему добычи и запасов алмазов. Взглянем на финансовые результаты по итогам I полугодия 2024 года:

— Выручка: 179,4 млрд руб (-4,6% г/г)

— Операционная прибыль: 67,9 млрд руб (-25% г/г)

— Чистая прибыль: 36,6 млрд руб (-35% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Первое полугодие 2024 года ознаменовалось для компании снижением по ключевым финансовым показателям. В частности выручка и операционная прибыль показали отрицательную динамику, что обусловлено ростом себестоимости продукции на 14% — до 114 млрд руб. Это в свою очередь сказалось на снижении показателя чистой прибыли на 25% год к году.

📈 При этом рост капитальных затрат продолжается. На 30 июня 2024 года сумма контрактных обязательств Алросы по капитальным вложениям составила 37,1 млрд руб. (против 21,7 млрд руб на конец 2023 года). Из последнего известно, что Алроса планирует вложить порядка 24 млрд рублей в проект по освоению месторождения на Колыме (реализация до 2030 года).

( Читать дальше )

Блог им. guccislash |🏥 Мать и Дитя. Как обстоят дела у частной медицины?

- 16 сентября 2024, 09:51

- |

Дорогие подписчики, новую торговую неделю хотел бы начать с обзора финансовых и операционных результатов компании Мать и Дитя, которая является одним из лидеров на рынке частных медицинских услуг в России. Традиционно переходим к показателям за I полугодие 2024 года:

Финансовый уровень:

— Выручка: 15,7 млрд руб (+22,6% г/г)

— EBITDA: 5,1 млрд руб (+23,5% г/г)

— Чистая прибыль: 4,9 млрд руб (+45,1% г/г)

Операционный уровень:

— Кол-во койко-дней: 75 518 (+6,8% г/г)

— Кол-во амбулаторных помещений: 1 183 219 (+19,3% г/г)

— Кол-во принятых родов: 5 402 (+20,0% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В отчетном периоде компания продемонстрировала ожидаемо хорошие результаты. Стоит отметить рост выручки на 22,6%, который обусловлен успехами на операционном уровне. В частности вырос средний чек, а также количество приемов и услуг. Чистая прибыль в свою очередь также показала отличную динамику и выросла на 45,1% г/г.

✅ Из интересного также отмечу, что у компании накопилась чистая денежная позиция в размере 13,3 млрд руб, часть которой может быть перераспределена в качестве будущих дивидендов, а ещё часть направлена на реализацию планов по открытию клиник, а также строительства госпиталей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс